本文作者系:紫金矿业首席行业研究员 黄孚

近期,国内外黄金公司陆续公布了2022年年报,不论对于金价本身还是黄金公司,2022年都是值得回味和重视的一年,全球大变局下黄金价格表现似乎进入了“新范式”,在创纪录的年均金价下,黄金矿企的经营业绩表现却差强人意,黄金并购热仍在延续,但也有新变化。种种变化映射重重魅影,本文从多个维度对黄金行业和黄金企业做了2022年回顾和2023年的简要展望。

挣脱缰绳的金价

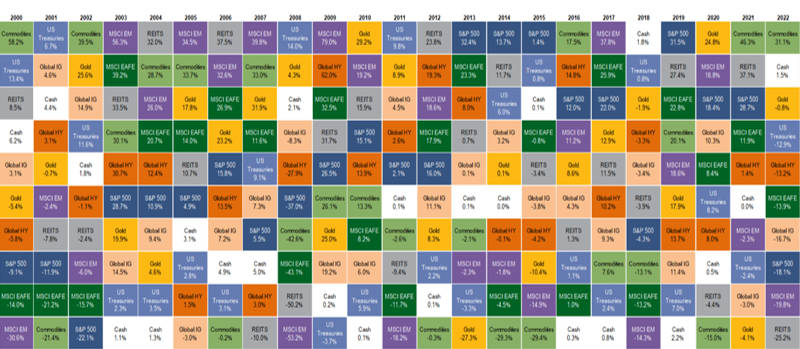

2022年,黄金跑赢了大部分金融资产。受俄乌冲突、联储加息、疫情肆虐等因素影响,2022年全球经济深陷“滞胀”泥沼,“滞胀无牛市”,全球股票市场阴霾四起,美股纳斯达克经历了2008年金融危机以来最深的下跌,跌幅达到与2000年科网泡沫、2008年金融危机同等级别,欧洲和亚洲股市也未能幸免。欧美高通胀乌云盖顶,债券市场也难有表现,商品市场则是这场“新供给冲击”中为数不多的幸存者,短期供应扰动叠加中长期供应不足的担忧甚至让锌、铜等部分金属一度创出历史新高。

黄金,意料之中,但也意出望外。意料之中在于,高通胀和地缘政治风险对黄金绝不是坏消息,黄金发挥了危机场景下一如既往稳定器的作用,年底伦敦金收于1823美元/盎司,全年仅跌0.8%,大幅跑赢除商品和现金外的其他金融资产。意出望外在于,在历史级别的激进加息背景下,金价表现超出了部分投资机构的预期,也超出了传统指标所指引的波动区间。

图表1:全球大类资产年度回报(资料来源:BofA Securities)

范式转变,金价似乎正在脱离实际利率的缰绳。美国实际利率一直被视为金价的镜像指标,如果我们把2003年以来美国10年期实际利率和金价做线性回归,两者间有非常显著的负相关关系。但2022年以来金价和美国实际利率的负相关关系存在些许变化,方向没变,斜率变了,敏感性变了。简单而言,在2022年美国实际利率上行的过程中,金价极为抗跌,对实际利率的上行更钝化,下行更敏感,这一现象在中金公司和摩根士丹利的报告中均有提及,各国央行的购金潮或许是金价本轮范式转变的关键因素。

图表2:2003-2022年实际利率-伦敦金线性回归;注:横轴为美国10年期TIPS收益率,纵轴为美元金价(资料来源:中金公司研究部)

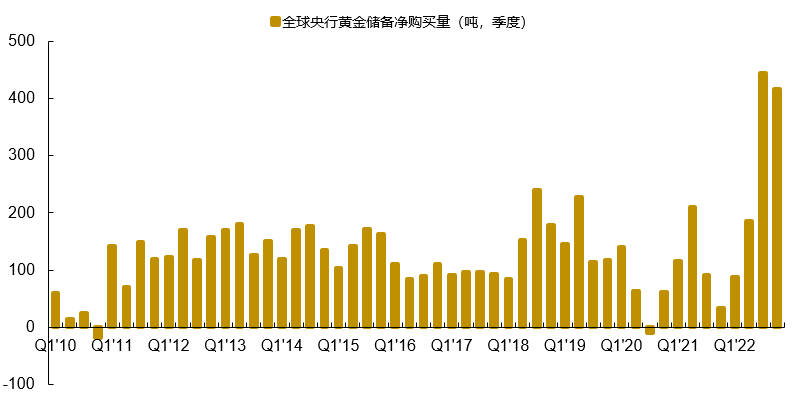

大举购金的央行

2022年,全球央行购金量创历史纪录。2022年全球央行黄金储备净购买量达1136吨,是1950年有记录以来最高水平,也是各国央行自2008年金融危机以来连续第十三年净购入黄金。世界黄金协会认为,“央行持有黄金有两个关键动力,黄金在危机时期的出色表现,以及黄金作为长期价值储存手段”,危机的确构成了2022年增持黄金的理由,但难以完全解释这一创纪录的水平。

图表3:全球央行黄金储备净购买量(资料来源:世界黄金协会)

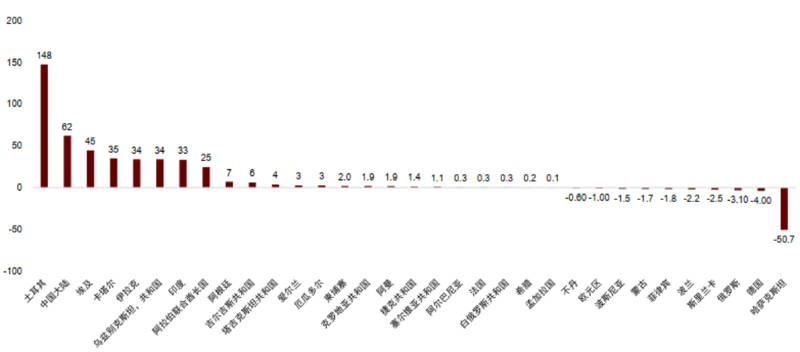

折射的或许是美元体系的松动。中东地区央行是2022年最活跃的黄金买家之一,埃及(47吨)、卡塔尔(35吨)、伊拉克(34吨),阿联酋(25吨)都显著增加了黄金储备,这些产油国部分曾是“石油-美元”体系的拥趸。沙特和美国的石油美元协议中曾要求其将大部分石油利润转换成美债储备,但沙特近年美债规模不断下降,据《华尔街日报》报道,其正考虑对华贸易使用人民币结算,某种程度上表明沙特正试图一步步从美元结算模式中脱离。

图表4:2022年各国央行黄金储备金购买量情况一览(资料来源:世界黄金协会、中金公司研究部)

2022年以来美联储连续多次加息,“降息放水-加息回流”的“美元潮汐”令各国心生恐惧,毕竟拉美的“失去十年”和亚洲金融危机均与“美元潮汐”息息相关。2023年以来巴西、印度纷纷宣布在部分双边贸易中用非美元货币结算,采取了“去美元中心化”的切实措施。

总而言之,2022年以来种种迹象表示,美元体系正在松动,在历史的长河中货币体系的变迁并不意外,同样不值得意外的是,黄金从来都能跑赢所有法币,特别在中心货币体系出现动荡的年份,黄金作为信用货币的最佳补充,总是有极佳的价格表现。因此,我们必须承认且重视的是,“去美元化中心化”正成为极为现实的趋势,央行增持黄金则成为这一趋势下最为瞩目的注脚,金价的运行逻辑正向更深次体系变革去演化。

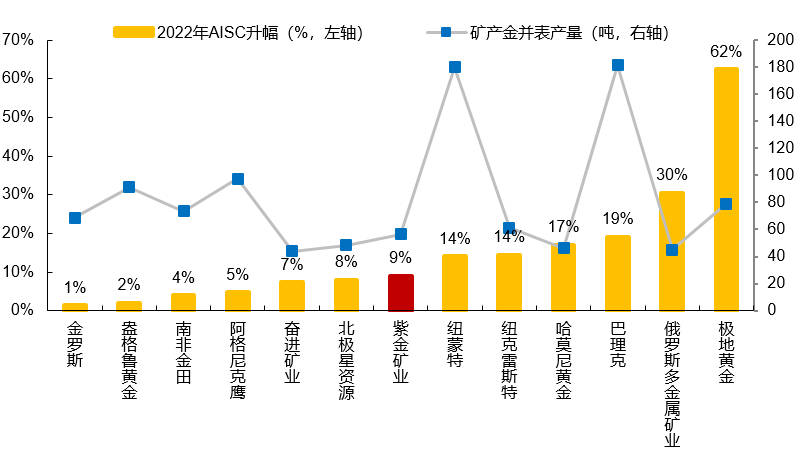

迅速攀升的成本

全球黄金平均总维持成本(AISC)创历史新高。根据Metal focus数据,2022年第三季度全球黄金行业的平均总维持成本(AISC)环比增长1%,创下1289美元/盎司的历史新高,平均ASIC比去年同期高出14%,比2020年三季度高出32%,全球头部金矿商同样遭受成本攀升之苦,成本平均上扬10%以上。能源电力要素成本上升是主要原因,特别是在俄乌冲突之后,欧美能源危机进一步恶化,柴油和电力价格不断上扬,再加上硝酸铵和人工成本的上涨,矿产金生产商遭遇前所未有的成本压力。

图表5:全球头部矿产金生产商2022年成本同比变化;注:紫金矿业为国内会计口径下的生产成本(资料来源:Metal Focus)

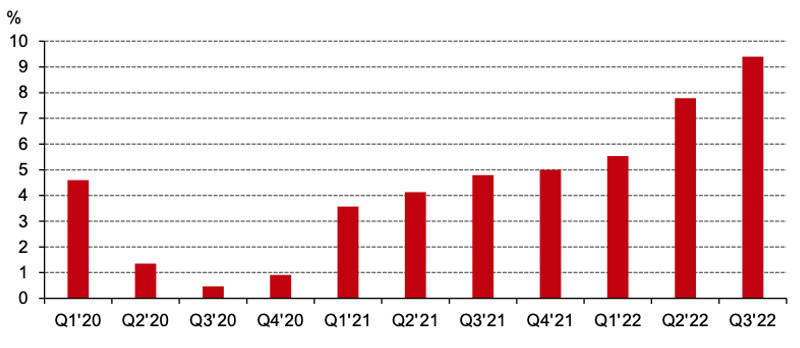

最高的黄金年均价,金矿商盈利水平却明显恶化。2021年以来全球矿产金成本的上升幅度超过金价的上升幅度,显著拖累了金企的盈利能力。Metal Focus数据显示,2021年Q3全球约5%的黄金企业的AISC高于金价,到了2022年Q3这一数字增加到了约10%,一些高成本矿山如加拿大PureGold和澳大利亚的Beaton Creek进入保养维护阶段。

图表6:全球黄金企业AISC高于金价的黄金产量百分比(资料来源:MetalFocus)

2022年全球伦敦金现货均价约1800美元/盎司,是有史以来最高的年度均价,全球黄金企业理应收获不菲业绩,但事实并非如此。如下表所示,全球前十大黄金公司合计营业收入增长5%,但合计归母净利润却同比下降45%,更令人意外的是,10家黄金公司中仅2家公司实现业绩正增长。这其中的确包含着资产减记等一些非经常性因素,但不可否认的是,全球能源、燃料、人工成本的不断增加,ESG要求越来越高,金矿商的运营成本压力正越来越大,如何构建成本竞争力成为金矿商亟需去解决的重要问题。

图表7:全球头部黄金企业2022年营业收入、归母净利润情况

持续火热的并购

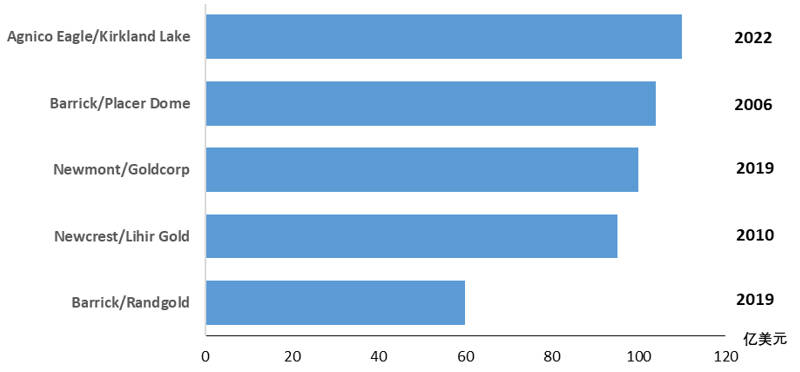

史上最大黄金并购顺利完成,黄金并购潮继续。2022年2月,Agnico Eagle宣布成功完成与Kirkland Lake黄金公司的对等合并,总交易价值约110亿美金,是有史以来黄金并购市场最高交易规模。合并后的Agnico Eagle 2022年矿产金产量达到97.5吨,从此前的全球第九一跃成为全球第三大黄金生产企业。Agnico Eagle并未停止脚步,同年11月Agnico Eagle又与泛美白银公司联合对Yamana黄金提出了收购要约,该项总价高达48亿美元的交易得到了Yamana黄金股东的批准,交易已于今年初完成。

图表8:全球前五大黄金并购(资料来源:标普财智)

自2018年巴理克宣布收购兰德黄金以来,全球黄金行业掀起并购热,这5年间诞生了纽蒙特/Goldcorp、阿格尼克鹰/柯克兰湖的百亿美金世纪并购,巨头们在同一黄金标的上你争我夺,全球TOP 5黄金公司屡次易主。标普数据显示,2022年共发生30起黄金并购,并购交易总规模98亿美金,相比前些年的数字似乎有些萎缩,但并购热度实质上毫无降温迹象,一方面标普统计规则的问题导致数字偏低(将Agnico Eagle的百亿并购放在2021年内);另一方面2022年底至今国内外再现大型并购要约,一是2022年12月,山东黄金宣布拟不超过130亿元(最后确定为127.6亿元)通过协议转让方式收购银泰黄金20.93%股权,较2022年12月2日(银泰黄金停牌公告前一日)的前20日股票交易均价溢价约48%;二是2023年2月全球第一大黄金公司纽蒙特出价170亿美金,向全球TOP 10金企之一的Newcrest黄金公司提出收购要约,相较后者市值溢价约20%。170亿美元,无疑是史上最大的黄金并购交易规模,尽管随后被Newcrest拒绝,但纽蒙特的并购雄心尽显,业内普遍认为纽蒙特不会就此作罢。

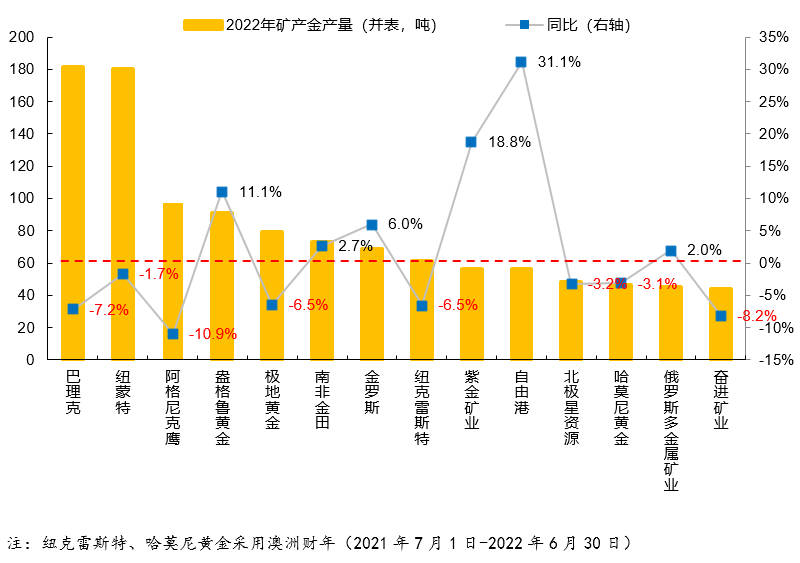

黄金矿企的内生增长已极为困难。向外内卷的并购动作反映了全球黄金巨头对于增长的渴望,与之对应的是,全球黄金矿企的内生增长已经非常困难。2022年全球TOP15金企的黄金产量一半为负增长,自2018年开始全球矿产金产量增长似乎陷入停滞,世界黄金协会数据显示2008-2018年矿产金产量CAGR为3.9%,2018-2022年CAGR降为-2%。随着品位下降和优质资源的自然衰竭,黄金开采难度不断增加已是不争的事实,再叠加资源民族主义兴起、ESG约束逐渐增加,保持不断内生增长所面临的成本、代价和难度已与日俱增。

图表9:2022年全球黄金龙头企业矿产金产量

除了开发端的问题,黄金勘探难度显著增加也是重要原因,据标普数据统计,1990-2020年的30年间全球共勘探发现了329个资源量超过两百万盎司(约61吨)的黄金项目,合计约8万吨黄金资源储量,但2011年以来仅探获29个,合计约6000吨资源储量,数量和资源储量分别占过去三十年的10%不到,特别是2018-2020年基本没有大型勘探发现。这并不是勘探投入不足所造成的,事实上自2011年以来全球黄金勘探支出显著增加,2011-2020年总勘探预算539.8亿美元,但仅探获2.08亿盎司,意味着单位探获成本约260美元/盎司,是1990-2010年平均探获成本19.5美元/盎司的13倍。探获资源寥寥无几,遑论增量项目和内生增长。

图表10:1990-2020年全球黄金探获项目数和探获资源量(资料来源:标普财智)

2023年展望简述

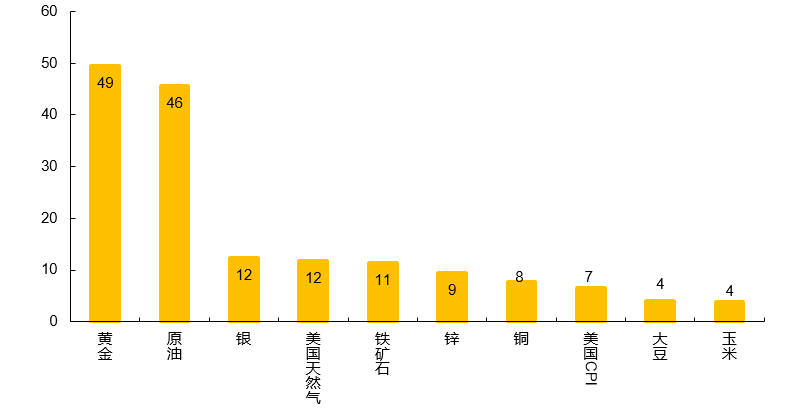

纪录是用来不断创造的,金价对此并不陌生,如果把1971年至今主要大宗品和金属品的价格上涨幅度进行排序,黄金涨幅高居榜首,50年上涨约50倍,涨幅远大于美国通胀涨幅。2023年,金价将历史纪录提到更高位置是大概率事件,一是从传统范式看,美国自身和全球新兴经济体均难以长时间承载过高的利率环境,年内美联储停止加息甚至降息概率不小,实际利率存在下行压力,将利好金价表现;二是从“新范式”看,“去美元中心化”和“货币多极化”趋势下,全球央行黄金储备有极大提升空间。

图表11:1971年全球主要大宗品和金属品价格上涨倍数(资料来源:Wind)

创纪录的黄金并购交易同样值得期待,尽管金价处于高位,并不算是并购的绝佳时机,但当勘探、开发成本高于并购交易成本的趋势愈演愈烈,向外并购可能是黄金巨头寻求增长的必然选项,随着行业集中度的不断提高,并购交易规模的纪录必然被打破,黄金企业的座次排位将与其并购和反并购能力息息相关。

“双碳”背景下,同样值得关注的是黄金企业的矿种多元化策略,与铜、镍、锂等新能源矿种相比,黄金资产似乎显得不够“绿”,不仅是需求增长与“双碳”的联系较弱,其开发冶炼过程所涉及的环保问题也让投资者担忧,尽管这类担忧略显多余。因此,寻求对铜等新能源矿种的拓展正成为黄金巨头的新动向,如巴理克在2018年掀起“购金潮”一样,巴理克在2022年公布了对巴基斯坦铜矿项目的70亿美金投资,是否也会掀起一轮黄金企业的“购铜潮”呢?值得期待!

编辑:林淑兰 审核:魏亚霖 总编:汪洁